EB-5投资人必读:收到K-1表后如何报税?

2018/04/13 16:40:32

9908

用手机打开

作者:世贸通移民

在线咨询

众所周知,根据美国法律规定,每一个住在美国、有收入并且符合某些资格规定的人都有责任根据美国税务局的要求参与每年的报税。因此无论是持有绿卡的永久居民,还是持有工作签证的外来工作人员,都需要在报税季上报自己过去一年的全球收入情况。

那么对于EB-5投资人来讲,在收到项目方发放的K1表后,该如何报税呢?今天,世贸通移民集团小编为大家分享下EB-5投资人收到K1表后的相关报税事宜。

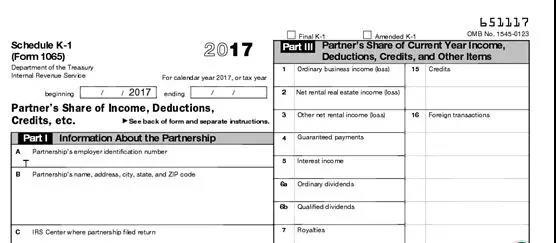

1、什么是K-1表?

一般EB-5项目所属的项目方是有限合伙企业,包含一个一般合伙人和许多有限合伙人。同中国一样,在美国,有限合伙企业本身并不缴纳企业所得税,根据合伙企业章程中制定的损益分配规则,企业流向合伙人的所有收入和开支须根据其各自的课税申报表进行申报。

而K-1表就是用来向美国税务局报告该合伙企业给每个合伙人的各项收入、支出、股息以及合伙人所有的资本及可能的相应负债的表格,合伙企业须将该表与其他税务申报相关表格汇总,向美国税务局备案合伙企业所得税表。

2、K-1表主要反映什么信息?

在一个EB-5区域中心项目中,每个EB-5投资人作为有限合伙人,每年可收到项目有限合伙企业发出的项目K-1表格,作为反映上一年项目运营情况的收入凭证。

在K-1中,主要反映项目有限合伙人,即每一位单独的EB-5投资人在项目中的投资金额增减,承担的负债(通常EB-5项目中是没有的),以及年度按投资比例或其他企业章程中制定的规则所获分的一部分收入、收益、损失和费用等数据。

3、K-1表一般何时向税务局备案?

项目方合伙企业今年在3月15日向美国税务局申报合伙企业所得税备案,国税局允许企业延期至9月15日。

而无论是美国的税务居民,还是在美国境内有产生收入的非税务居民,都需要根据自己的情况看是否需要在在每年的个人所得税报税截止日期前(一般为4月15日,2018年因4月15和之后为周末和节假日,截止日为4月17日;没有劳务收入的非税务居民和在海外生活的税务居民截止日为6月15日)将包含K-1表(如有参与有限合伙企业投资)在内的税务文件一同向税务局申报。

如果项目方对其合伙企业所得税表延迟申报至9月15日,在K-1表延迟备案状态下,各投资人的个人所得税表也可根据此情况做延期申报,今年可延期至10月15日,但需要在此前对自己其他收入做好预估及确认是否有税金需要缴纳。

如果有税金需要缴纳,还是需要在4月17日前先缴纳好税金,否则可能产生罚金和滞纳金。如果不延期,先申报所得税表,假如K1表上有收益,要给国税局递交修正表,税局人员将再次逐一核查税表。

4、为何有些EB-5项目K-1审计表收入费用栏是空白的?

根据合伙企业的资本账户结余,即使有限合伙人本年度未获分配任何合伙企业的收入、收益、亏损或扣减,合伙企业仍须向年内拥有现金结余的任何合伙企业账目的所有有限合伙人寄发K-1表格。

因此,有些EB-5项目第一年尚未有收益或费用、或投资人资金还未从托管账户进入项目等原因,很多EB-5投资人收到的K-1表只显示项目的投资人的基本信息,收入费用栏为空白的。

5、收到有显示收益的项目K-1表,需要报税吗?

1)如果本人不在美国,或者学生签证F1身份在美不到五年,并且在美国没有其他纳税的收入,不属于美国税务居民。

当K1表上没有收益时,只需要留存K1。

如果K1表上有收益,项目合伙企业通常会按照税法中要求的为外国投资人预缴税的规定预缴所得税(规定的预缴税率可能高于投资人实际税率)。

如果K1表上有高的预缴税额,则投资人可按美国所得税率计算是否有退税产生。若有,可以申请税号去申报非美国税务居民所得税表,申请退税。

2)如果本人不在美国,但在美国境内有其他收入如美国出租房的房租等需要申报,则需要包括K1收益在内去申报非美国税务居民所得税表,按规定计算是否需要缴纳相应的所得税。

3)如果本人在美国,学生签证F1身份在美超过五年,或其他签证身份如工作签证H1B,或商务/旅行签证在美连续三年天数超过183天(本年天数+1/3的去年天数+1/6的前年天数,加权加总超过183天),虽然没有拿到绿卡,也是美国税务居民。

收到K1时,将项目K-1表汇总入自己的收入支出信息中,申报于前一年度的个人所得税表中。

作为学生,通常可能没收入。此情况下,如果K1收益额不超过当年的标准免税额度 (2017年为$10,400,2018年为$12,000),也可选择不申报。

4)如果项目EB-5投资人是已取得美国绿卡的税务居民,K-1表只是其所有报税资料的其中一项。因此,其需要在报税截止日前,将项目K-1表汇总入自己的收入支出信息中,一般申报于上一年度的个人所得税表中。

6、EB-5项目K-1表一般可能出现的收入和费用有哪些?

最常见的EB-5项目K1表上可能出现的收入和费用如下:

Line 1: Ordinary BusinessIncome (Loss) ,普通的商业性收入,如项目企业运营中产生的收益,通常申报于个人所得税税表的E附表中。

Line 5: Interest Income,利息收入,如项目企业借款所获得的利息,通常申报于个人所得税税表的B附表中。

Line 13: Other Deductions, 其他扣减,通常包括各类项目企业中运营的商业费用支出,如管理费,贷款利息等,根据不同类别,在该行有更具体的费用解释说明,通常申报于个人所得税表的A附表中。但有些费用扣减需另外确认,最好咨询专业税务人士。

对美国EB-5投资移民申请人来说,工作的忙碌、经验的匮乏或语言的障碍、信息的不对称等等,都让报税的问题难上加难。为此,世贸通移民集团专家建议申请人,在进行美国移民规划的同时,也应在专业人士的指导下对美国税务提前作出规划,及时了解美国现行税法以及相关信息,为今后的美国生活铺平道路。

世贸通移民集团作为投资移民行业领军机构,21年来一直致力于精选优质项目,供高端客户选择,并定期举办美国房产、教育、生活、金融投资、医疗保险、财税规划、社会福利等不同类型的专题讲座,使投资人的移民之路更加安心,顺利实现移民梦想。咨询热线:400-138-2929。

免责声明:本文部分素材内容来自网络,版权归原作者所有。本文信息或观点仅供参考。如涉及版权等问题,请原作者和我们联系。

投资有风险,以上信息供参考。

上一条:您不可错过的高回报绝佳投资活动

相关新闻

- ● 好消息!世贸通大批“双递交”EB-5投资人收到工卡2023-03-29

- ● 掀抢购热潮!美国EB-5移民免排期项目发布会反响热烈2023-03-21

- ● 世贸通新春感恩大回馈,全线大优惠!2021-02-01

- ● 2021年六大移民趋势发布2021-01-08

- ● 2020年十大移民事件发布2020-12-31